住宅ローンの借り換えを考えている私たちにとって、**「いつから借り換えを始めるべきか?」**は非常に重要な疑問です。金利が低下している今、借り換えのタイミングを見極めることが、将来の大きな節約につながるかもしれません。私たちの住宅ローンの条件を見直すことで、月々の返済額を軽減し、家計に余裕を持たせるチャンスです。

住宅ローン 借り換えの基本

住宅ローンの借り換えは、特定の金融機関から借りたローンを、他の金融機関で新たに借り直す行為を指します。私たちが借り換えを考える際、理解しておくべき点がいくつかあります。

借り換えとは何か

借り換えとは、現在のローンの条件を見直し、新たなローンを利用して、より有利な条件に変更することです。例えば、金利が低下した場合や、返済額を軽減したい場合に選択されます。具体的には、以下のような状況が考えられます。

- 低金利の金融機関が増えた場合

- 収入が増加し、借入可能額が増えた場合

- 返済期間を短縮したい場合

これらの条件を満たすと、より良い条件のローンへの借り換えが可能になります。

借り換えのメリット

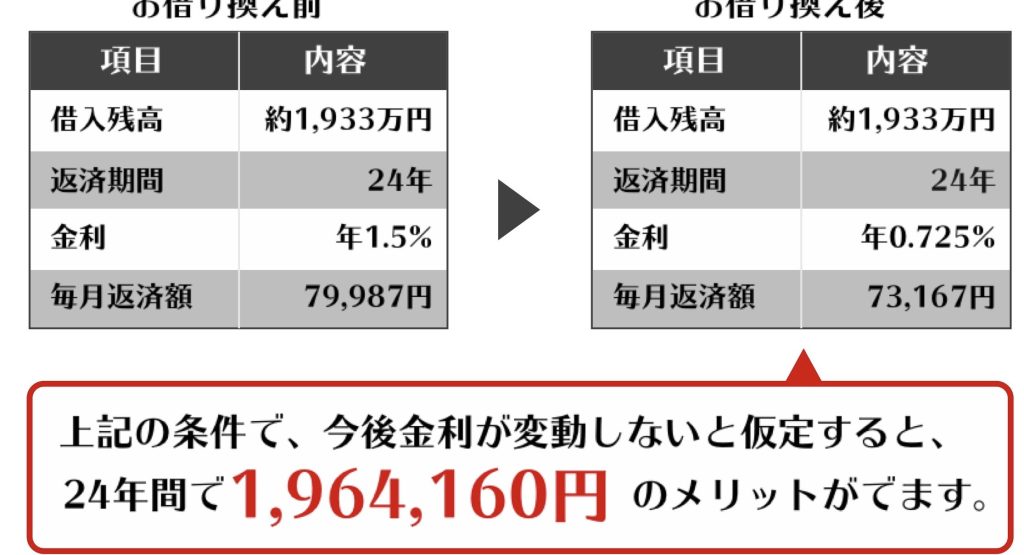

借り換えには、いくつかの重要なメリットがあります。まず初めに、金利の引き下げにより、月々の返済額が減少する可能性があります。特に、金利が1%下がるだけで、長期的には大幅な節約につながるケースがございます。主なメリットは以下の通りです。

- 返済負担の軽減

- 返済期間の短縮

- 住宅ローン控除の再利用の機会

住宅ローン 借り換えのタイミング

住宅ローンの借り換えを考えるには、適切なタイミングを見極めることが重要です。借り換えを始めるべき時期は、個々の状況や市場の動向によって異なります。以下では、いつから考慮するべきか、そして市場金利の動向がどのように影響するかを詳しく説明します。

いつから借り換えを考えるべきか

借り換え検討のタイミングは、金利の変動や契約内容の変更に応じて決まります。具体的には、以下の条件が現れた場合が該当します。

- 金利が低下した時: 現在の金利よりも低い金利が提供されている場合、借り換えを検討するべきです。

- 収入が増加した時: 収入が増えたことで返済能力が向上した場合、借り換えによって条件の見直しが可能です。

- 返済期間の短縮を希望する場合: 現在の返済期間を短縮したいと考えているなら、借り換えが一つの選択肢になります。

これらのタイミングで借り換えを考慮することで、月々の返済額の軽減や総支払額の削減につながります。

市場金利の動向と影響

市場金利の動向は、住宅ローン借り換えの重要な要素です。以下の点を考慮することで、適切なタイミングを見極められます。

- 中央銀行の政策: 中央銀行が金利を引き下げると、市場金利も影響を受けるため、借り換えのチャンスが訪れます。

- 経済状況: 経済が安定しているときは、低金利が維持される可能性が高いです。

- 競合金融機関の金利設定: 他の金融機関が金利を下げると、自社のローン条件を見直すきっかけになります。

借り換え手続きの流れ

住宅ローンの借り換え手続きは、いくつかのステップで進めることができます。スムーズに進めるために、以下の手順を確認しましょう。

事前準備

借り換えを成功させるには、十分な事前準備が欠かせません。具体的には、以下の点を事前に考慮する必要があります。

- 現在のローンの条件を把握する

- 借り換え先の金融機関の金利を比較する

- 自身の信用情報を確認する

これらの確認をすることで、どの金融機関が条件に適しているのか明確になります。情報を整理しておくと、スムーズな手続きが可能です。

必要書類の確認

借り換え手続きには、さまざまな必要書類があります。主に以下の書類が要求されることが一般的です。

- 本人確認書類(運転免許証やパスポートなど)

- 収入証明書(源泉徴収票や確定申告書など)

- 現在の住宅ローンの契約書

必要書類を整えることで、申込時の手間を軽減できます。書類に不備があると、手続きが遅れる可能性がありますので、丁寧に確認しておきましょう。

借り換え後の注意点

借り換え後は、いくつかの注意点があります。これを把握することで、よりスムーズに新しいローンを運用できます。

新しいローンの条件

新しいローンの条件は、しっかりと確認する必要があります。金利だけでなく、手数料や返済期間も重要です。例えば以下の点を確認しましょう。

- 金利タイプ: 固定金利か変動金利かを確認しましょう。

- 手数料: 契約手数料や繰上返済手数料などが発生することがあります。

- 返済期間: 短縮する場合、月々の負担が増加することが考えられます。

これらの条件を総合的に評価し、最適な選択を行うことが重要です。

返済計画の見直し

借り換えによって、返済計画の見直しが必要です。新しい条件に基づいて、現実的な返済プランを考えることで、安心して返済を進められます。以下の点を見直しましょう。

- 月々の返済額: 新しいローンの金利によって、月々の返済額が変更されます。

- 総返済額: 総支払額も確認し、長期的な負担を把握しましょう。

- 資金状況: 自身の収支状況を考慮し、返済が可能な額を設定することが必要です。

まとめ

住宅ローンの借り換えを行うタイミングは、金利の変動や自身の経済状況に大きく影響される。一般的に金利が低い場合や収入が増えた場合について、借り換えを検討することが推奨されます。これにより、月々の返済額が減少し、家計全体にかかる負担を軽減することが可能です。また、借り換えの手続きには、現在のローンの条件を十分に把握し、新しい金融機関の提供条件を比較することが重要です。

借り換えをスムーズに進めるための事前準備が欠かせない。具体的な準備としては、必要書類の整理や信用情報の確認が挙げられます。手続きに不備が生じないよう、細心の注意を払うことは非常に重要です。必要書類には、本人確認書類や収入証明書、現在の住宅ローンの契約書が含まれます。

Conclusion

住宅ローンの借り換えを検討する際にはタイミングが非常に重要です。金利が低下している今がチャンスかもしれません。私たちの経済状況や市場の動向をしっかり確認し、適切なタイミングで行動することで、将来的な負担を軽減できる可能性があります。

また、事前準備を怠らず必要書類を整えることで、スムーズな手続きが実現します。借り換えによるメリットを最大限に活かすためにも、細心の注意を払いながら進めていきましょう。私たちの家計にとって、借り換えは大きな助けとなるはずです。