住宅ローンを借りる際、私たちはどこで借りるのが最適なのか悩むことが多いですよね。選択肢が多すぎて、どれが本当に自分たちに合っているのか分からないという声もよく聞きます。**住宅ローン借りるならどこがいい**という疑問に対して、私たちはしっかりとした情報と実践的なアドバイスをお届けします。

住宅ローンの基本知識

住宅ローンの基礎を理解することで、私たちが適切な選択肢を見つけやすくなります。以下に、住宅ローンの主な種類とそれぞれの特徴を説明します。

住宅ローンの種類

住宅ローンにはいくつかの種類があります。以下は、一般的な住宅ローンの種類です。

- 全期間固定金利型: 最初から最後まで金利が固定される。予算が立てやすい。

- 変動金利型: 市場の金利により変動。金利が下がると返済額も減る。

- 固定金利選択型: 一定期間は固定金利で、その後変動金利に移行。選択の自由がある。

- フラット35: 35年間固定金利の住宅ローン。長期安定が魅力。

各ローンにはメリットとデメリットがあり、私たちのライフスタイルや資金計画に応じて選ぶ必要があります。

変動金利と固定金利の違い

変動金利と固定金利には明確な違いがあります。以下にその特徴をまとめます。

- 変動金利: 市場金利に影響され、定期的に金利が見直される。金利が上昇するリスクがある。

- 固定金利: 住宅ローン契約時に決定された金利が変わらない。長期的な安心感が得られる。

借りる前に考慮すべきポイント

住宅ローンを借りる際には、いくつかの重要なポイントを考慮することが必要です。以下では、特に注意すべき2つの要素について説明します。

自分のライフスタイルに合ったプラン

自分たちのライフスタイルに合ったプランを選ぶことは非常に重要です。ライフスタイルとは、家族構成や職業、趣味などを含みます。具体的には、以下の点を考慮します。

- 現在の収入と将来の見込み

- 住みたい地域とその物価

- 子どもの教育や将来の生活設計

ライフスタイルにフィットしたプランを選ぶことで、支出を無理なく抑えられます。

返済能力の確認

返済能力を確認することも重要です。自分たちがどれだけの額を毎月返済できるのか、しっかりと見極めます。具体的なステップは以下の通りです。

- 家計の収支を見直す

- 緊急時に備えた資金を確保する

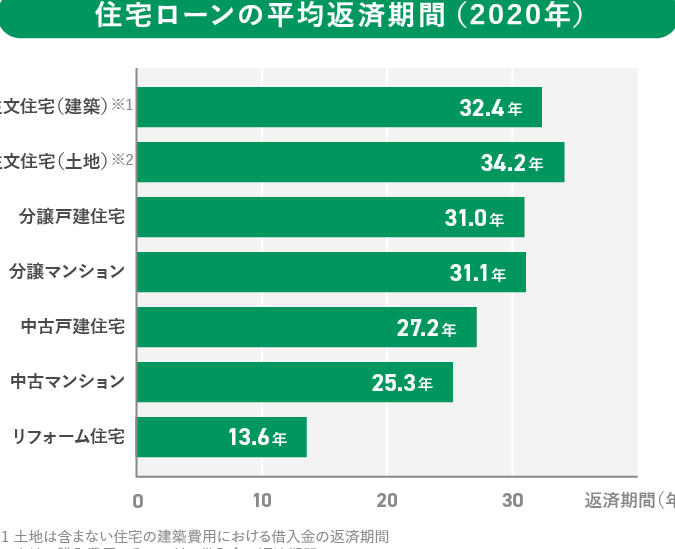

- 返済期間を設定する

おすすめの金融機関

住宅ローンを選ぶ際、利用する金融機関の選択が重要です。ここでは、信頼できる金融機関の種類を紹介し、それぞれの特徴を解説します。

メガバンクの住宅ローン

メガバンクは、全国規模でサービスを提供しており、資金力も大きいです。具体的には、以下の特徴があります。

- 幅広い金利プラン: 固定金利、変動金利ともに選択肢が多い。

- 大規模なネットワーク: 全国どこでも支店があり、利便性が高い。

- 信頼性: 大手の知名度が高く、安心感がある。

メガバンクでは、オンライン申請もスムーズに行え、申請者にとっての利便性も考慮されています。

地方銀行の住宅ローン

地方銀行は、地域密着でのサービスを強化しています。それゆえ、地元のニーズに応じた柔軟な対応が可能です。

- 地域密着型のサービス: 地元の情報に基づいた提案が可能。

- 低金利プランが魅力: 一部の銀行では、大手よりも競争力のある金利を提供。

- 親しみやすさ: 地元の銀行では、顔の見える関係が築きやすい。

地域の特性を活かし、地元の経済に貢献する姿勢が評価されています。

信用金庫の住宅ローン

信用金庫は、地域の住民や企業のために設立された金融機関です。特徴として次の点が挙げられます。

- 地域貢献重視: 地元に根ざした活動で、地域経済を支援。

- 柔軟な審査基準: 小規模事業者や個人に対しても、融資しやすい傾向。

- 利用者の声を大切に: 地域のニーズにしっかり応える姿勢が評価される。

金利比較と手数料

住宅ローンを選ぶ際の重要な要素は、金利や手数料の比較です。ここでは、各金融機関の動向や、手数料を考慮する際のポイントを詳しく見ていきます。

各金融機関の金利動向

金融機関ごとの金利動向は、住宅ローンの条件や市場の変動に影響されます。金利の比較を行う際に注目すべきポイントは以下の通りです:

- 種類別金利:全期間固定金利型、変動金利型、固定金利選択型など、各タイプで金利設定が異なる。

- 競争環境:地域や金融機関による競争が金利に影響します。特に、地方銀行は低金利プランを提供することが多いです。

- 市場トレンド:日本銀行の金融政策や国内外の経済動向が金利に影響を及ぼします。特に、経済成長率やインフレ率が重要な指標です。

金利の最新情報を定期的にチェックし、自分たちに合った条件を見極めることが鍵です。

手数料に注意するポイント

住宅ローンを借りる際に見落としがちな手数料にも注意が必要です。手数料の具体例は以下の通りです:

- 事務手数料:ローンを申し込む際に発生する費用。各金融機関で異なるため、比較が重要です。

- 保証料:保証会社を利用する際にかかる費用。借入額に応じて変動します。

- 繰上返済手数料:早期返済時にかかる手数料。これも金融機関ごとに条件が異なるため、しっかり確認しましょう。

住宅ローンを借りる際の注意点

住宅ローンは大きな金額を借りるため、さまざまな注意点が存在する。特に以下の2つに重点を置くことで、後悔のない選択が可能になる。

審査基準について

住宅ローンを借りる際の審査基準は、金融機関によって異なります。具体的には以下の要素が考慮されます。

- 年収: 年収が高いほど借入額が増える傾向がある。

- 信用情報: 過去の借入履歴や返済状況が重要な判断材料となる。

- 返済負担率: 収入に対する月々の返済額の割合。一般的に25%以内が望ましい。

- 自己資金: 頭金の額が多いほど、審査が通りやすくなる。

自分たちの条件を確認し、事前に準備を行うことで、スムーズな審査を期待できる。

隠れたコストの把握

隠れたコストは住宅ローンの総返済額に影響を与える。以下の項目に注意を払うことが重要です。

- 事務手数料: 銀行によって異なるが、数万円から数十万円が一般的。

- 保証料: 借入額に応じて変動し、前払いまたは後払いがある。

- 繰上返済手数料: 早期返済を行う場合に発生する手数料。

- 火災保険料: 住宅の保護のために必須。年ごとに更新が必要。

Conclusion

住宅ローンを選ぶ際には自分たちのライフスタイルや返済能力をしっかり考慮することが重要です。金融機関の選択や金利、手数料の比較も欠かせません。私たちが提供した情報を参考にすることで、最適な住宅ローンを見つける手助けになるはずです。信頼できる情報をもとに、賢い選択をして理想の住まいを手に入れましょう。